Przygotowanie pliku JPK_V7M_v1-2E

na podstawie ewidencji zakupu i sprzedaży VAT

Przygotowanie pliku JPK_V7M odbywa się na takich samych zasadach, jak przygotowanie poprzedniej wersji JPK_VAT(3) i deklaracji VAT-7(20), która stanowiła osobny plik XML. W obecnej wersji przygotowuje się jeden plik zawierający ewidencję zakupu i sprzedaży VAT oraz deklarację VAT-7(21).

Nowa struktura, oprócz danych wprowadzanych już przy poprzedniej strukturze, wymaga wprowadzenia dodatkowych danych przy pozycjach ujmowanych w rejestrach sprzedaży i zakupu. W systemie FK takie dane zostały oznaczone jako „Dane+ JPK”.

Rejestry VAT – Dane+ JPK

Dostęp do opcji:

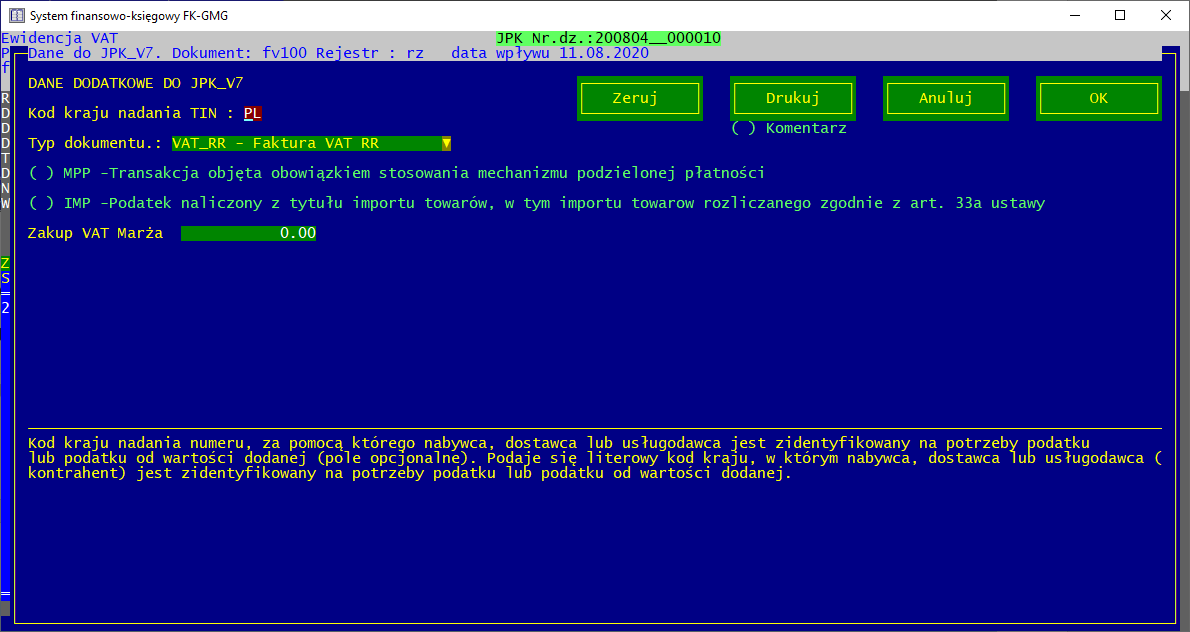

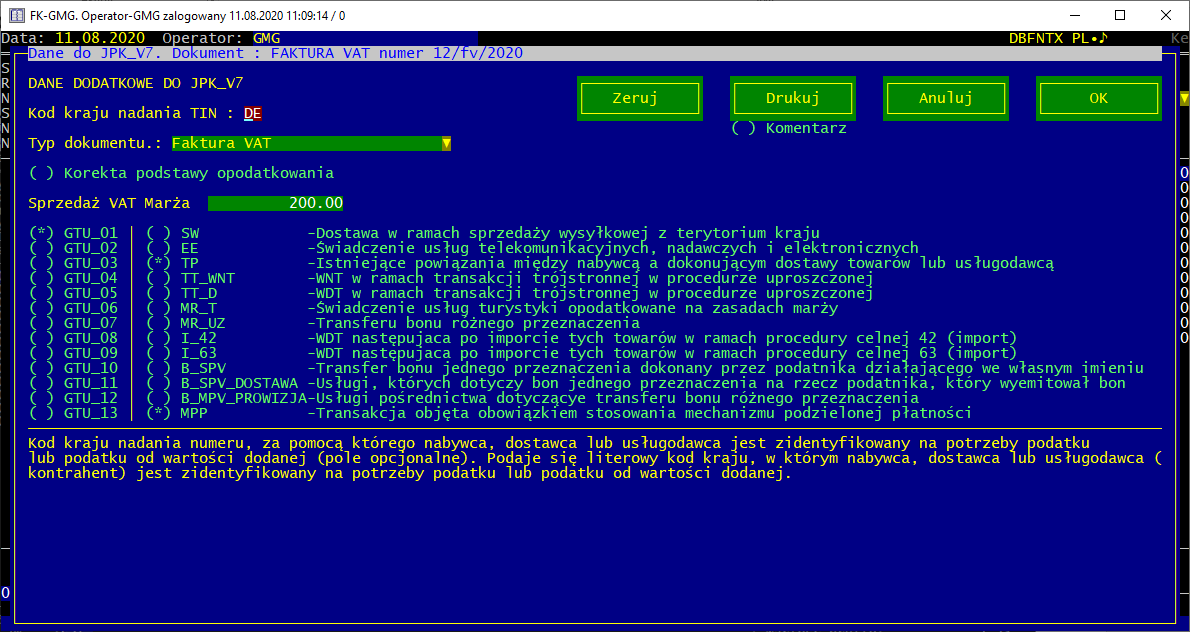

Przy księgowaniu pozycji, która jest ujmowana w rejestrach VAT, po wprowadzeniu do rejestru VAT dostępna jest opcja Alt_F4-Dane+ JPK.

Jeżeli pozycja wymaga wprowadzenie dodatkowych danych uruchamiamy funkcję Alt_F4.

Również po edycji kodu JPK ( funkcja Alt_F4 ) uruchamia się opcja edycji danych dodatkowych.

W zależności od typu rejestru należy uzupełnić następujące dane:

- Kod kraju nadania TIN : Kod kraju nadania numeru, za pomocą którego nabywca, dostawca lub usługodawca jest zidentyfikowany na potrzeby podatku lub podatku od wartości dodanej (pole opcjonalne).

Podaje się literowy kod kraju, w którym nabywca, dostawca lub usługodawca (kontrahent) jest zidentyfikowany na potrzeby podatku lub podatku od wartości dodanej.

W przypadku braku numeru TIN nabywcy, dostawcy lub usługodawcy pole pozostaje puste.

Przykład dla kontrahenta z Austrii: AT

W przypadku kontrahenta rejestrowanego, pole jest automatycznie uzupełniane na postawie NIP. Jeżeli NIP jest bez kodu kraju, wówczas jest wstawiane „PL”. - Typ dokumentu : Oznaczenie dowodu zakupu (pole opcjonalne).

Wykazuje się przez wybór odpowiedniego oznaczenia dowodu, w przypadku wystąpienia w danym okresie rozliczeniowym określonego dowodu zakupu:- MK - w przypadku faktury wystawionej przez podatnika będącego dostawcą lub usługodawcą, który wybrał metodę kasową rozliczeń określoną w art. 21 ustawy;

- VAT_RR - w przypadku faktury VAT RR, o której mowa w art. 116 ustawy;

- WEW - w przypadku dokumentu wewnętrznego, przykład: dokonanie rocznej korekty podatku naliczonego w związku ze zmianą współczynnika odliczenia podatku naliczonego.

W przypadku braku wymienionych oznaczeń – pole pozostaje puste z opisem Faktura VAT.

- MPP - Transakcja objęta obowiązkiem stosowania mechanizmu podzielonej płatności (pole opcjonalne).

Zaznacza się w przypadku wystąpienia oznaczenia. W przeciwnym przypadku - pole pozostaje puste.

Oznaczenie MPP należy stosować do faktur o kwocie brutto wyższej niż 15 000,00 zł, które dokumentują dostawę towarów lub świadczenie usług wymienionych w załączniku nr 15 do ustawy.

WAŻNE

W przypadku gdy nabywca otrzyma fakturę, która dokumentuje nabycie towarów lub usług wymienionych w załączniku nr 15 do ustawy, a wartość brutto faktury jest wyższa niż 15 000,00 zł, bez wymaganego oznaczenia „mechanizm podzielonej płatności” również należy wprowadzić przy takiej transakcji oznaczenie MPP.

Jeżeli pozycja jest wcześniej księgowana w rozrachunkach i zaznaczono pole „Płatność podzielona (Split Payment)”, wówczas pozycja zostanie automatycznie uzupełniona. - IMP - Oznaczenie dotyczące podatku naliczonego z tytułu importu towarów, w tym importu towarów rozliczanego zgodnie z art. 33a ustawy (pole opcjonalne).

Zaznacza się w przypadku wystąpienia oznaczenia. W przeciwnym przypadku - pole pozostaje puste. - Zakup VAT marża : Kwota nabycia towarów i usług nabytych od innych podatników dla bezpośredniej korzyści turysty oraz towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków związanych ze sprzedażą opodatkowaną na zasadach marży zgodnie z art. 120 ustawy (pole opcjonalne).

WAŻNE

Faktury lub inne dokumenty otrzymane przez podatnika z tytułu nabycia towarów i usług od innych podatników dla bezpośredniej korzyści turysty w przypadku świadczenia usług opodatkowanych zgodnie z art. 119 ustawy oraz towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków związanych ze sprzedażą opodatkowaną na zasadach marży zgodnie z art. 120 ustawy należy ująć co do zasady w okresie rozliczeniowym, w którym powstaje obowiązek podatkowy z tytułu dostawy towarów lub świadczenia usług opodatkowanych na tych zasadach, z zastrzeżeniem art. 120 ust. 5 ustawy. W przypadku art. 120 ust. 5 ustawy, faktury lub inne dokumenty należy ująć w okresie rozliczeniowym w którym dokonano zakupu. Natomiast w przypadku art. 120 ust. 7 ustawy, jeżeli wartość dokonanych zakupów w okresie rozliczeniowym przewyższa wartość sprzedaży tego okresu, nadwyżkę zakupów dodaje się do zakupów dokonanych w następnym okresie rozliczeniowym.

W przypadku braku - pole pozostaje puste.

- Kod kraju nadania TIN : Kod kraju nadania numeru, za pomocą którego nabywca, dostawca lub usługodawca jest zidentyfikowany na potrzeby podatku lub podatku od wartości dodanej (pole opcjonalne).

Podaje się literowy kod kraju, w którym nabywca, dostawca lub usługodawca (kontrahent) jest zidentyfikowany na potrzeby podatku lub podatku od wartości dodanej.

W przypadku braku numeru TIN nabywcy, dostawcy lub usługodawcy pole pozostaje puste.

Przykład dla kontrahenta z Austrii: AT

W przypadku kontrahenta rejestrowanego, pole jest automatycznie uzupełniane na postawie NIP. Jeżeli NIP jest bez kodu kraju, wówczas jest wstawiane „PL”. - Typ dokumentu : Oznaczenia dowodu sprzedaży (pole opcjonalne). Podaje się przez wybór odpowiedniego oznaczenia, tylko w przypadku wystąpienia w danym okresie rozliczeniowym określonego dowodu:

- RO - w przypadku dokumentu zbiorczego wewnętrznego zawierającego informację o sprzedaży z kas rejestrujących;

- WEW - w przypadku dokumentu wewnętrznego; przykład: przekazanie nieodpłatnie przez podatnika towarów należących do jego przedsiębiorstwa, dokument zbiorczy dotyczący sprzedaży na rzecz osób fizycznych nieewidencjonowanej przy użyciu kasy rejestrującej;

- FP - w przypadku faktury, o której mowa w art. 109 ust. 3d ustawy.

W przypadku braku wymienionych oznaczeń – pole pozostaje puste z opisem Faktura VAT.

UWAGA

Oznaczenie FP – „Faktura do paragonu”

W dodanym art. 109 ust. 3d ustawy dookreślono, że dla celów prowadzonej ewidencji, faktury dotyczące sprzedaży zaewidencjonowanej przy zastosowaniu kasy rejestrującej są ujmowane w okresie, w którym zostały wystawione i nie będą zwiększać wartości sprzedaży i podatku należnego za ten okres (ponieważ sprzedaż została zaewidencjonowana przy użyciu kasy rejestrującej i ujęta w raporcie fiskalnym dobowym oraz miesięcznym, w okresie rozliczeniowym w którym co do zasady powstał obowiązek podatkowy). W celu uniknięcia korekt JPK_VAT za okresy wcześniejsze przyjęto zasadę, że właściwym będzie ujęcie faktury w części ewidencyjnej pliku JPK_VAT za miesiąc, w którym wystawiono fakturę, niezależnie od tego, w jakim okresie sprzedaż została ujęta w raporcie fiskalnym.

WAŻNE

W sumach kontrolnych ewidencji w zakresie podatku należnego nie uwzględnia się wysokości podstawy opodatkowania i podatku należnego z tytułu dostawy towarów oraz świadczenia usług udokumentowanych fakturami, o których mowa w art. 109 ust. 3d ustawy (oznaczonych FP).

- Korekta podstawy opodatkowania - Korekta podstawy opodatkowania oraz podatku należnego, o której mowa w art. 89a ust. 1 i 4 ustawy (pole opcjonalne).

Zaznacza sie w przypadku dokonania odpowiednio korekt, o których mowa w art. 89a ust. 1 lub ust. 4 ustawy, w pozycjach od K_15 do K_20. W przeciwnym przypadku – pole pozostaje puste.

WAŻNE

Korekty podstawy opodatkowania oraz podatku należnego, o których mowa w art. 89a ust. 1 i 4 ustawy (zarówno zmniejszające, jak i zwiększające) ewidencjonuje się pojedynczo, podając wszystkie elementy wymagane dla faktur dokumentujących dostawy towarów lub świadczenia usług. Korekty zmniejszające podstawę opodatkowania i podatek należny na podstawie art. 89a ust. 1 ustawy wprowadza się ze znakiem „in minus”. - Sprzedaż VAT marża - Wartość sprzedaży brutto dostawy towarów i świadczenia usług opodatkowanych na zasadach marży zgodnie z art. 119 i art. 120 ustawy (pole opcjonalne).

Podaje się całkowitą wartość, którą ma zapłacić nabywca z tytułu dokonanej na jego rzecz dostawy towarów lub świadczonej usługi opodatkowanych na zasadach marży zgodnie z art. 119 i art. 120 ustawy.

W przypadku braku - pole pozostaje puste.

Grupy towarów i usług - GTU_01 - Dostawa napojów alkoholowych - alkoholu etylowego, piwa, wina, napojów fermentowanych i wyrobów pośrednich, w rozumieniu przepisów o podatku akcyzowym.

- GTU_02 - Dostawa towarów, o których mowa w art. 103 ust. 5aa ustawy.

- GTU_03 - Dostawa oleju opałowego w rozumieniu przepisów o podatku akcyzowym oraz olejów smarowych, pozostałych olejów o kodach CN od 2710 19 71 do 2710 19 99, z wyłączeniem wyrobów o kodzie CN 2710 19 85 (oleje białe, parafina ciekła) oraz smarów plastycznych zaliczanych do kodu CN 2710 19 99, olejów smarowych o kodzie CN 2710 20 90, preparatów smarowych objętych pozycją CN 3403, z wyłączeniem smarów plastycznych objętych tą pozycją.

- GTU_04 - Dostawa wyrobów tytoniowych, suszu tytoniowego, płynu do papierosów elektronicznych i wyrobów nowatorskich, w rozumieniu przepisów o podatku akcyzowym.

- GTU_05 - Dostawa odpadów - wyłącznie określonych w poz. 79-91 załącznika nr 15 do ustawy.

- GTU_06 - Dostawa urządzeń elektronicznych oraz części i materiałów do nich, wyłącznie określonych w poz. 7-9, 59-63, 65, 66, 69 i 94-96 załącznika nr 15 do ustawy.

- GTU_07 - Dostawa pojazdów oraz części samochodowych o kodach wyłącznie CN 8701 - 8708 oraz CN 8708 10.

- GTU_08 - Dostawa metali szlachetnych oraz nieszlachetnych - wyłącznie określonych w poz. 1-3 załącznika nr 12 do ustawy oraz w poz. 12-25, 33-40, 45, 46, 56 i 78 załącznika nr 15 do ustawy.

- GTU_09 - Dostawa leków oraz wyrobów medycznych - produktów leczniczych, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych, objętych obowiązkiem zgłoszenia, o którym mowa w art. 37av ust. 1 ustawy z dnia 6 września 2001 r. - Prawo farmaceutyczne (Dz. U. z 2019 r. poz. 499, z późn. zm.).

- GTU_10 - Dostawa budynków, budowli i gruntów.

- GTU_11 - Świadczenie usług w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, o których mowa w ustawie z dnia 12 czerwca 2015 r. o systemie handlu uprawnieniami do emisji gazów cieplarnianych (Dz. U. z 2018 r. poz. 1201 i 2538 oraz z 2019 r. poz. 730, 1501 i 1532).

- GTU_12 - Świadczenie usług o charakterze niematerialnym - wyłącznie: doradczych, księgowych, prawnych, zarządczych, szkoleniowych, marketingowych, firm centralnych (head offices), reklamowych, badania rynku i opinii publicznej, w zakresie badań naukowych i prac rozwojowych.

- GTU_13 - Świadczenie usług transportowych i gospodarki magazynowej - Sekcja H PKWiU 2015 symbol ex 49.4, ex 52.1.

WAŻNE

Oznaczenia dostaw towarów i świadczenia usług nie dotyczą zbiorczych informacji o sprzedaży ewidencjonowanej przy użyciu kasy rejestrującej oraz zbiorczych informacji o sprzedaży nieudokumentowanej fakturami oraz nieobjętej obowiązkiem prowadzenia ewidencji sprzedaży przy użyciu kasy rejestrującej.

Oznaczeń dostaw towarów i świadczenia usług nie należy stosować także do transakcji zakupu skutkujących pojawieniem się podatku należnego (np. WNT, import usług).

Oznaczenie procedur

- SW - Dostawa w ramach sprzedaży wysyłkowej z terytorium kraju, o której mowa w art. 23 ustawy.

- EE - Świadczenie usług telekomunikacyjnych, nadawczych i elektronicznych, o których mowa w art. 28k ustawy.

- TP - Istniejące powiązania między nabywcą a dokonującym dostawy towarów lub usługodawcą, o których mowa w art. 32 ust. 2 pkt 1 ustawy.

- TT_WNT - Wewnątrzwspólnotowe nabycie towarów dokonane przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej, o której mowa w dziale XII rozdział 8 ustawy.

- TT_D – Dostawa towarów poza terytorium kraju dokonana przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej, o której mowa w dziale XII rozdział 8 ustawy.

- MT_T – Świadczenie usług turystyki opodatkowane na zasadach marży zgodnie z art. 119 ustawy.

- MR_UZ – Dostawa towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków, opodatkowana na zasadach marży zgodnie z art. 120 ustawy.

- I_42 – Wewnątrzwspólnotowa dostawa towarów następująca po imporcie tych towarów w ramach procedury celnej 42 (import).

- I_63 – Wewnątrzwspólnotowa dostawa towarów następująca po imporcie tych towarów w ramach procedury celnej 63 (import).

- B_SPV – Transfer bonu jednego przeznaczenia dokonany przez podatnika działającego we własnym imieniu, opodatkowany zgodnie z art. 8a ust. 1 ustawy.

- B_SPV_DOSTAWA – Dostawa towarów oraz świadczenie usług, których dotyczy bon jednego przeznaczenia na rzecz podatnika, który wyemitował bon zgodnie z art. 8a ust. 4 ustawy.

- B_MPV_PROWIZJA – Świadczenie usług pośrednictwa oraz innych usług dotyczących transferu bonu różnego przeznaczenia, opodatkowane zgodnie z art. 8b ust. 2 ustawy.

- MPP - Transakcja objęta obowiązkiem stosowania mechanizmu podzielonej płatności.

- Oznaczenie MPP należy stosować do faktur o kwocie brutto wyższej niż 15 000,00 zł, które dokumentują dostawę towarów lub świadczenie usług wymienionych w załączniku nr 15 do ustawy.

Jeżeli pozycja jest wcześniej księgowana w rozrachunkach i zaznaczono pole „Płatność podzielona (Split Payment)”, wówczas pozycja zostanie automatycznie uzupełniona.

UWAGA

Oznaczenia procedur prezentowane są za pomocą symboli: SW, EE, TP, TT_WNT, TT_D, MR_T, MR_UZ, I_42, I_63, B_SPV, B_SPV_DOSTAWA, B_MPV_PROWIZJA, MPP.

Pola wypełnia się dla całego dokumentu poprzez zaznaczenie „1” w każdym z pól odpowiadających symbolom: SW, EE, TP, TT_WNT, TT_D, MR_T, MR_UZ, I_42, I_63, B_SPV, B_SPV_DOSTAWA, B_MPV_PROWIZJA, MPP, w przypadku wystąpienia danej procedury na ewidencjonowanym dokumencie, bez wyodrębniania poszczególnych wartości, kwot podatku, itp.

W przypadku gdy procedura nie wystąpiła, pole pozostawia się puste.

Przykład 2

Jeżeli transakcja udokumentowana fakturą jest objęta obowiązkiem stosowania mechanizmu podzielonej płatności oraz istnieją powiązania między nabywcą a dokonującym dostawy towarów lub usługodawcą, o których mowa w art. 32 ust. 2 pkt 1 ustawy zaznacz odpowiednio pole „TP” i „MPP”.

Znaczenie przycisków :

- OK – zapis wprowadzonych danych i opuszczenie formularza danych dodatkowych. W przypadku poglądu danych zamknięcie formularza bez modyfikacji danych.

- Anuluj – opuszczenie formularza bez zapisu wprowadzonych danych

- Drukuj – wydruk wprowadzonych danych wraz z nagłówkiem, jakiego dokumentu dotyczy. Wydruk zawiera tylko wartości różne od zera lub zaznaczone. Opcja dostępna w trybie edycji i podglądu danych

zaznaczonym polu „komentarz”, drukowany jest również opis pozycji

- Zeruj – zeruje wszystkie pola wartościowe oraz usuwa zaznaczenia.

Tak jak w przypadku pozostałych danych z rejestrów VAT, w okresach zamkniętych powyższe dane udostępnione są do poglądu w takiej samej formie, bez możliwości edycji.

Np. przy przeglądaniu rejestrów VAT funkcja Alt_F4 lub menu pomocnicze

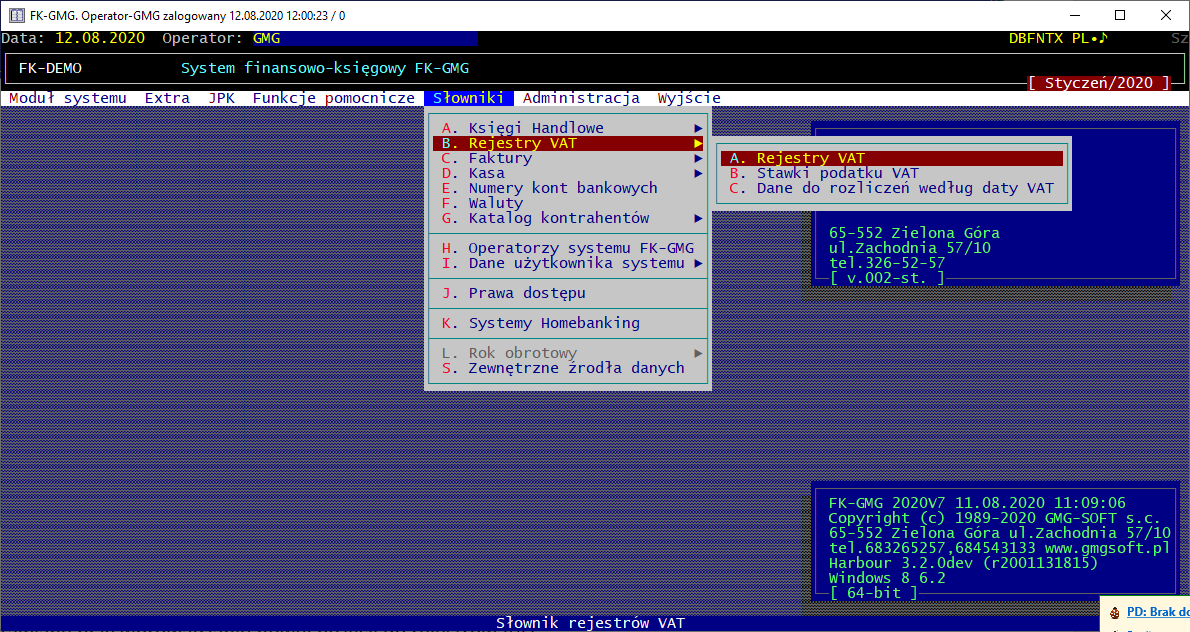

Domyślne dane+ do JPK

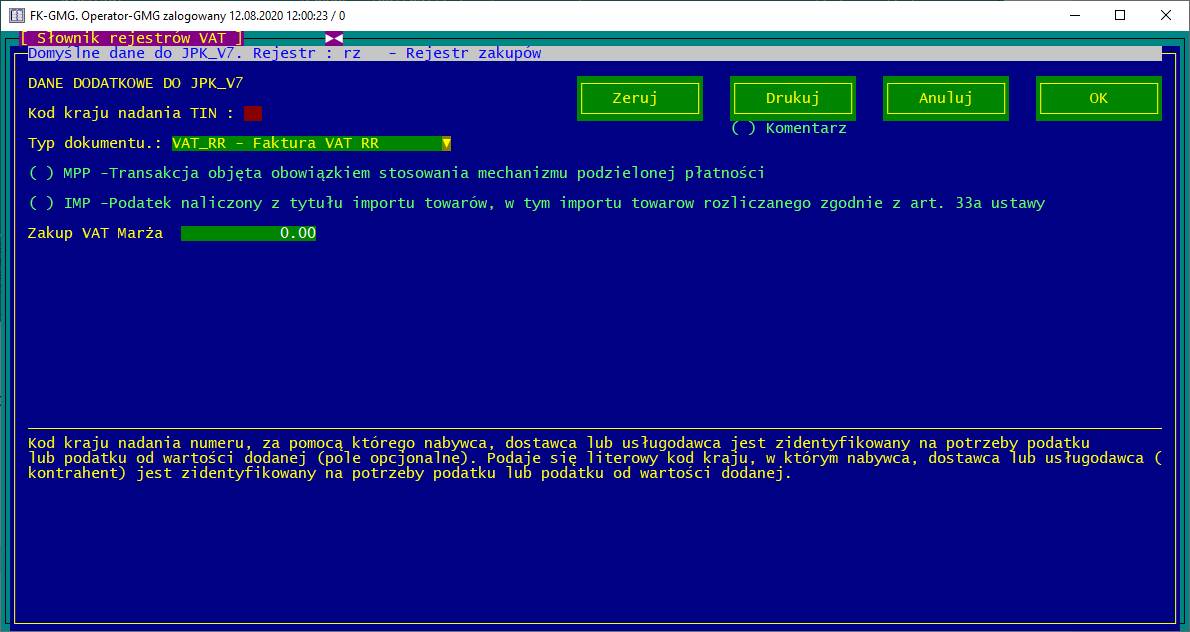

Przy każdym rejestrze VAT można wprowadzić domyślne dane dodatkowe do JPK, które będzie automatycznie podstawiane przy wprowadzaniu nowej pozycji do rejestrów VAT.

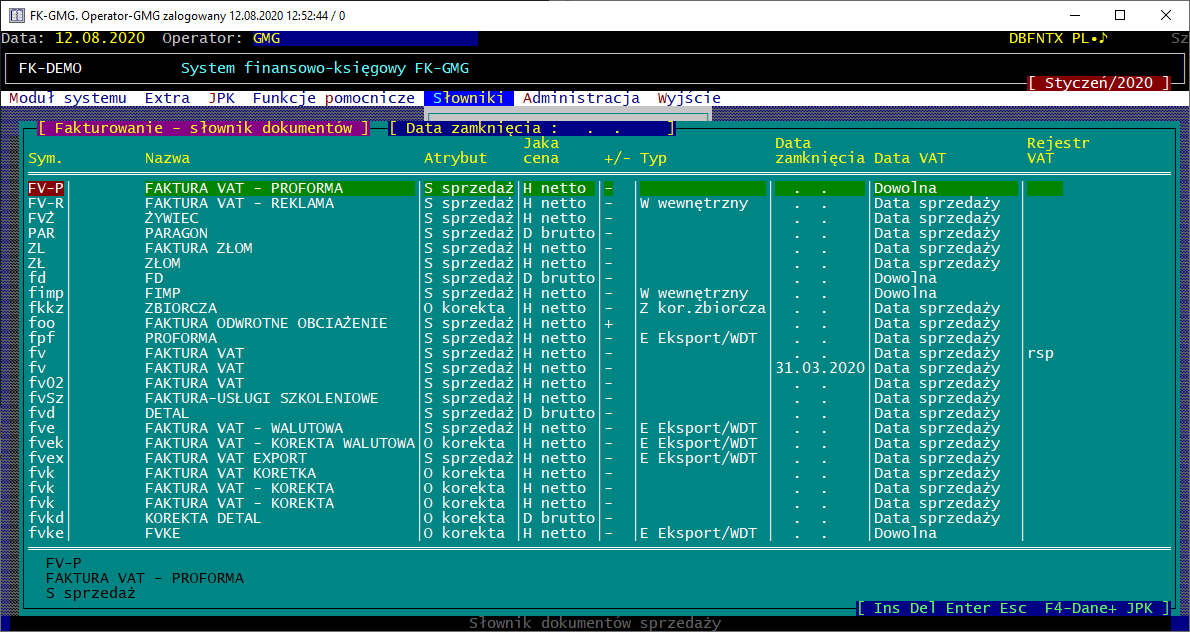

Dostęp do opcji: Słowniki / B. Rejestry VAT / A. Rejestry VAT

Przy każdym z rejestrów przy pomocy funkcji Alt_F4 lub F4 można wprowadzić domyślne dane+ do JPK_V7.

Odpowiednio przy rejestrach zakupu :

rejestrach sprzedaży

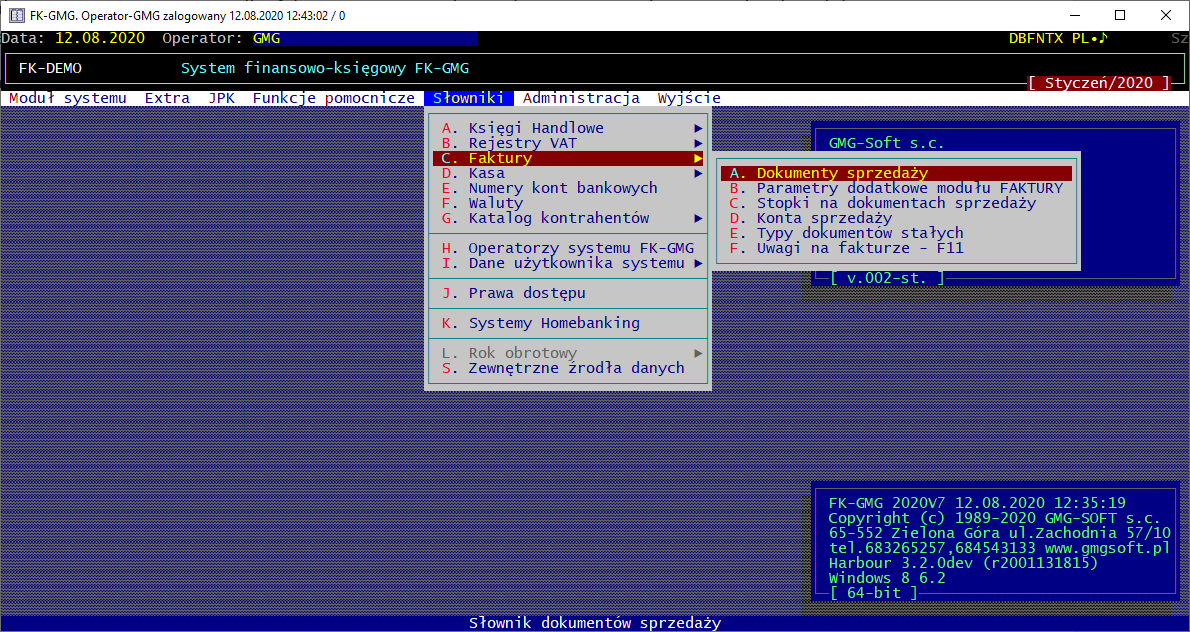

Podobna sytuacja jest w przypadku fakturowania VAT, dane+ do JPK wprowadzone przy każdym dokumencie sprzedaży w słowniku dokumentów, będą automatycznie przenoszone do nowo wystawiany dokument sprzedaży.

Dostęp do opcji : Słowniki / C. Faktury / A. Dokumenty sprzedaży

Należy użyć funkcji F4 lub Alt_F4 w celu przypisania domyślnych danych+ do JPK dla poszczególnego dokumentu sprzedaży. Formularz jest identyczny, jak w przypadku rejestrów VAT.

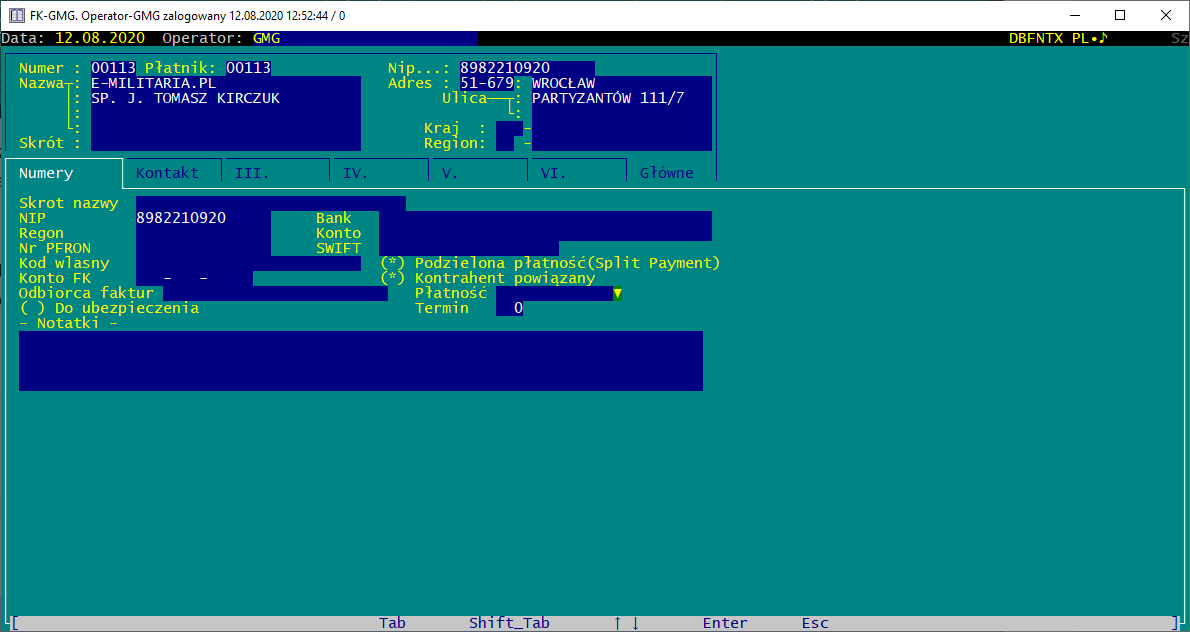

Niektóre dane z katalogu kontrahentów również przenoszone do danych+ do JPK jako domyślne, przy wprowadzaniu pozycji do rejestrów VAT i przy wystawianiu dokumentów sprzedaży.

Jeżeli w katalogu kontrahentów jest zaznaczone „Płatność podzielona (Split Payment)” lub „Kontrahent powiązany”, wówczas wartości te są przenoszone do pól „MP” i „TP”

Fakturowanie VAT

Dane+ JPK są również dostępne do uzupełnienia w module fakturowania VAT przy wystawianiu dokumentów sprzedaży. W przypadku automatycznego księgowania, dane+ z faktury są przenoszone do rejestrów VAT przy PK do danej faktury.

Po wprowadzeniu danych faktury, jeżeli wymaga wprowadzenia danych dodatkowych należy uruchomić funkcję Alt_F4.

Zawartość formularza jest identyczne jak w przypadku rejestrów VAT

Przed wydrukiem dokumentu w panelu wydruku jest dostępna opcja edycji danych dodatkowych

Wprowadzone dane dodatkowe w postaci kodów są również widoczne na panelu wydruku w sekcji dokument w zakładce opis

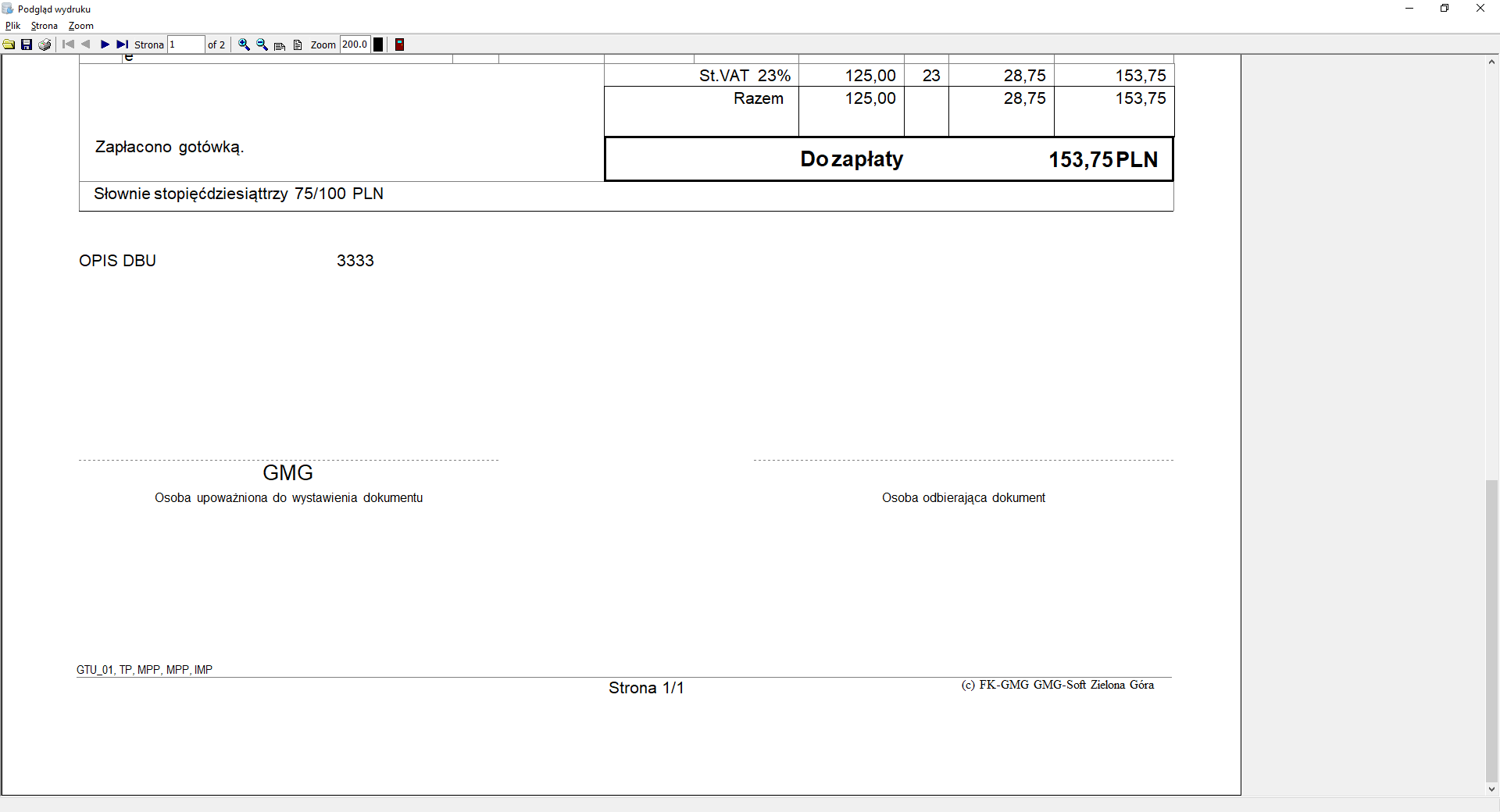

Dane+ mogą być ujęte na fakturze w formie informacji na końcu dokumentu.

Aby dane zostały wydrukowane należy zaznaczyć opcję „Wydruk danych dodatkowych do JPK_V7 pod dokumentem” na panelu wydruku dokumentu w sekcji parametry wydruku.

Po wybraniu tej opcji, kody zaznaczonych pozycji pojawią się na końcu wydruku dokumentu

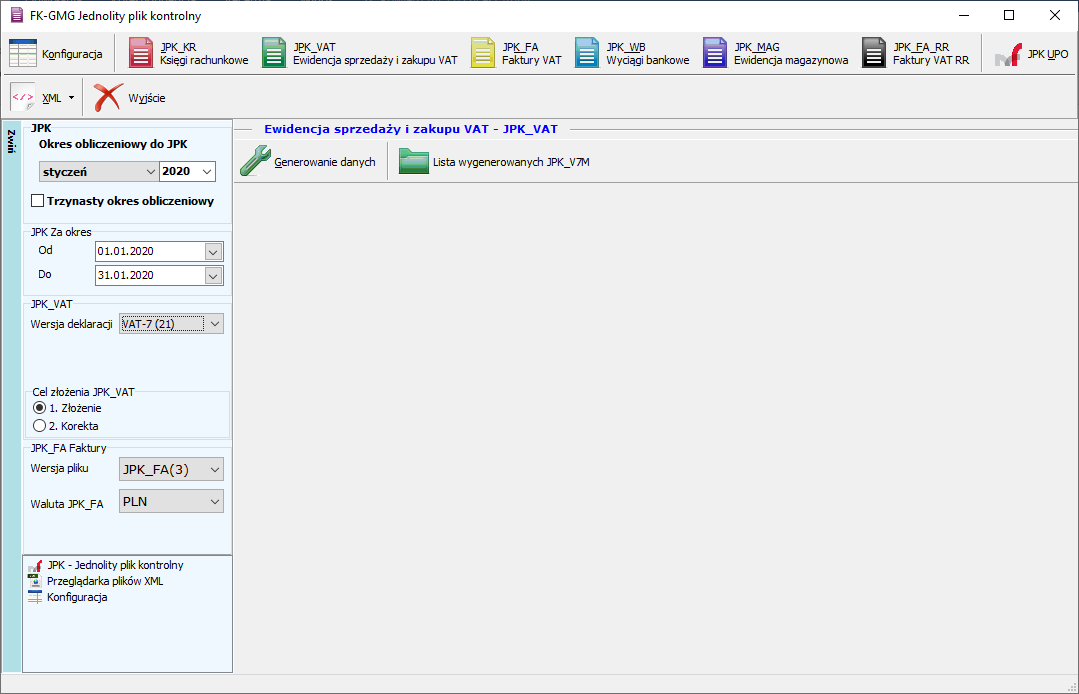

Tak jak przy poprzedniej wersji należy uruchomić opcję JPK – Jednolity plik kontrolny JPK

Z nowym plikiem JPK_V7M jest skojarzona nowa wersja deklaracji VAT-7(21), która jest przekazywana razem z ewidencją w pliku XML.

W panelu boczny należy wybrać : wersja deklaracji VAT-7(21)

Następnie należy uruchomić opcję generowania danych

Po zakończeniu pobierania danych

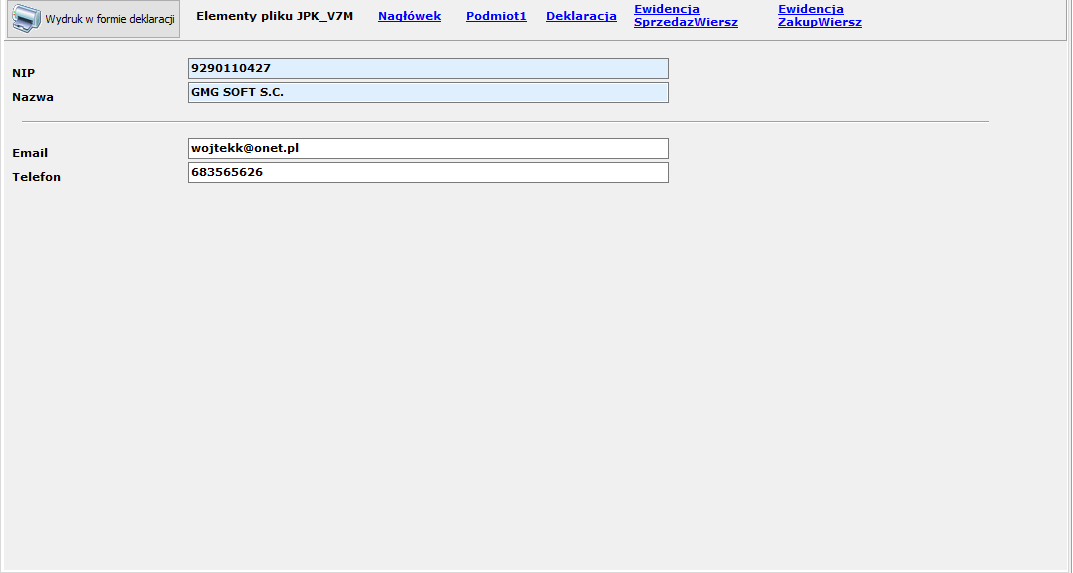

będzie aktywna zakładka JPK_V7M, która zawiera odnośniki do podstawowych elementów pliku JPK

- Nagłówek

- Podmiot1

- Deklaracja

- Ewidencja

- Ewidencja SprzedazWiersz

- Ewidencja ZakupWiersz

- Dane pobierane automatycznie z danych firmy systemu FK

Podmiot1

- Dane pobierane automatycznie z danych firmy systemu FK

Deklaracja

Dane sumaryczne ma podstawie ewidencji sprzedaż i zakupu.

Tak jak w poprzedniej deklaracji należy uzupełnić wartości, które nie wynikają z ewidencji, szczególnie w sekcji „Obliczenie wysokości zobowiązania podatkowego lub kwoty zwrotu ( w zł ).

Dane wprowadzone w tej sekcji można przedstawić w formie klasycznej deklaracji, tak jak w przypadku poprzednich wersji deklaracji VAT-7 – należy uruchomić opcje „Wydruk w formie deklaracji”

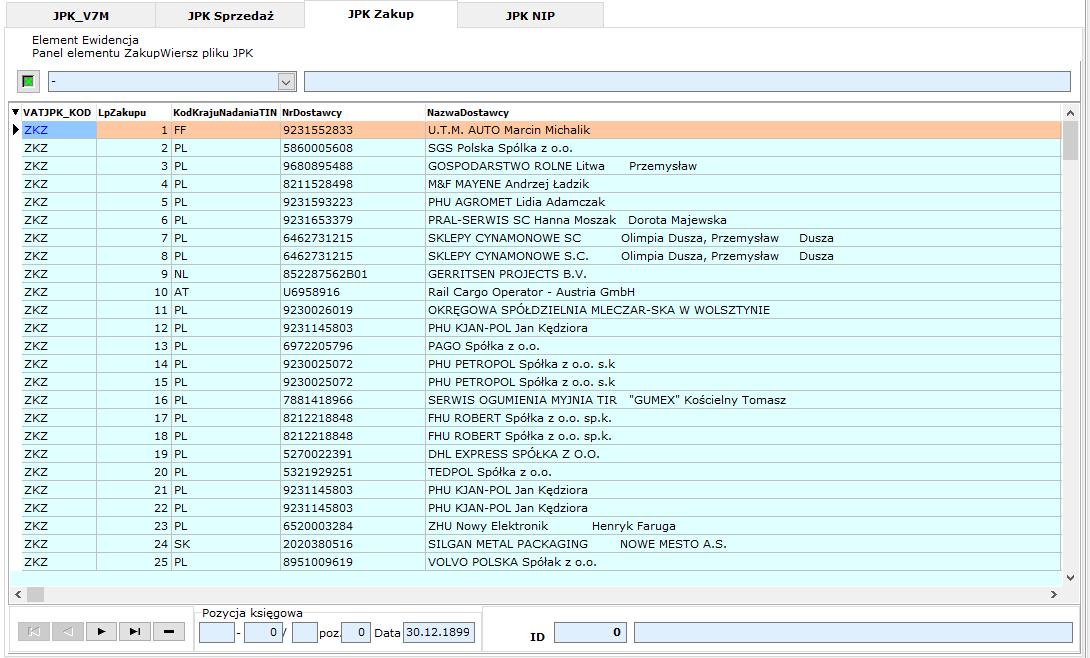

Ewidencja SprzedazWiersz

Ewidencja ZakupWiersz

Po uzupełnieniu danych w sekcji deklaracji, można uruchomić opcję zapisu pliku JPK_V7M

Po zatwierdzeniu

pojawi się panel zapisu pliku

Po wprowadzeniu odpowiednich parametrów i potwierdzeniu nastąpi zapis pliku

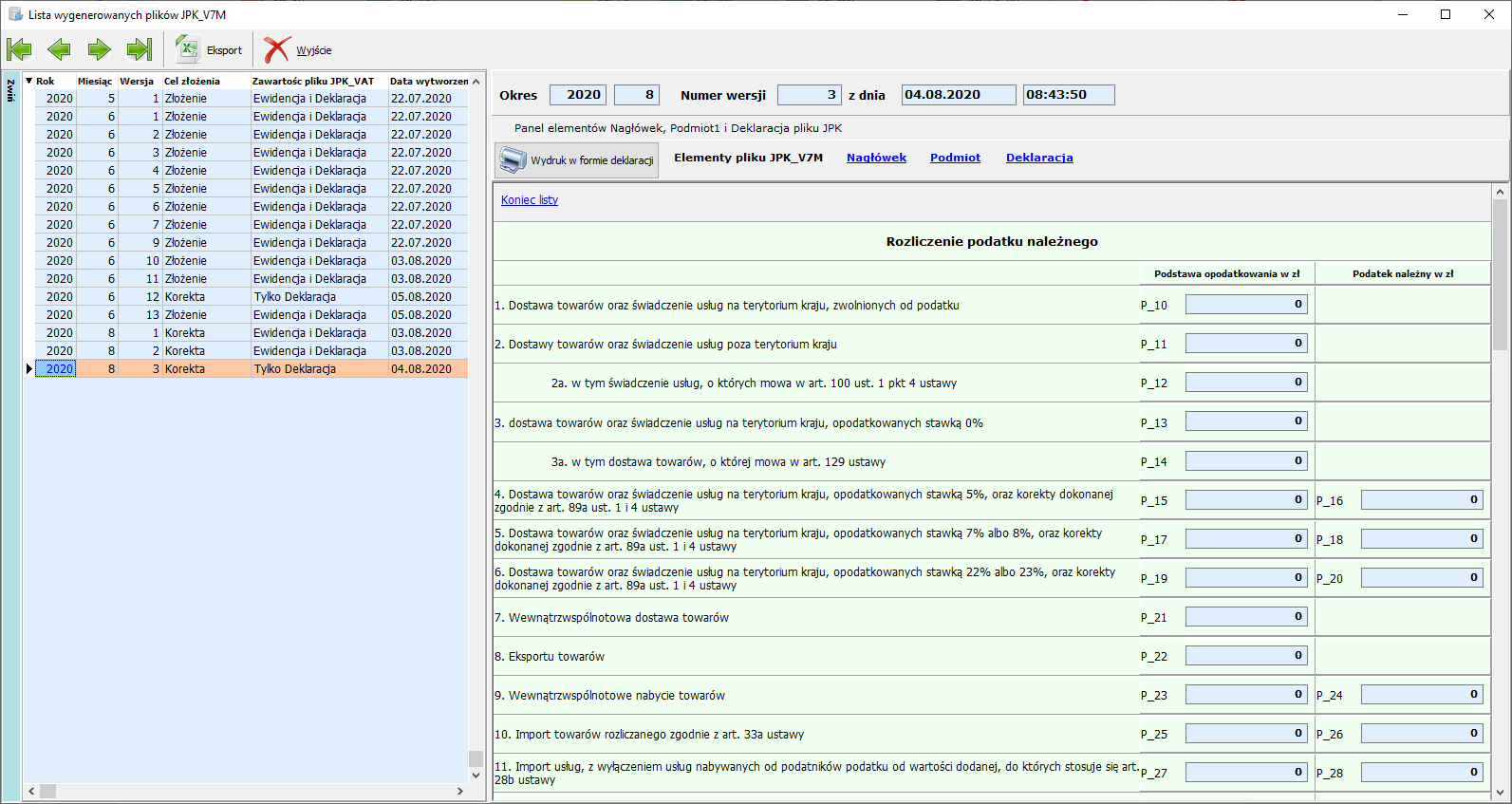

Każde generowanie pliku JPK_V7M jest rejestrowane w systemie.

Lista wygenerowanych JPK_V7M jest dostępna w opcji :

Przykładowa lista :

Rejestrowane wartości:

- Rok – rok, którego dotyczy wygenerowany JPK

- Miesiąc - miesiąc, którego dotyczy wygenerowany JPK

- Wersja – wersja wygenerowanego pliku JPK z danego okresu 1,2,3.. itd.

To jest wewnętrzna numeracja systemu, nigdzie nie przekazywana i nie zapisywana w pliku JPK - Cel złożenia

- 1- Złożenie

- 2 - Korekta

- Zawartość pliku

- Ewidencja i Deklaracja

- Tylko Ewidencja

- Tylko Deklaracja

- Data wytworzenia

- Czas wytworzenia

- Operator

- Nazwa operator

- Wartości, ze wszystkich pól elementu Deklaracja

Przy zapisie pliku JPK w przypadku, gdy już generowano plik z podany okres pojawi się komunikat:

Komunikat oznacza, że za ten okres już wygenerowano plik ( wersja 1 ) jako cel złożenia 1 ( złożenia ) i zawartość pliku – ewidencja i deklaracja. Należy wybrać czy obecnie generowany plik będzie nową wersją ( wersja 2 ) z celem złożenia – korekta, czy będzie aktualizacją ostatniej wersji 1.

System zapisu generowanych plików JPK pozwala na większą kontrolę, kiedy i kto generował pliki JPK_V7 i z jakimi danymi.

Np. w przypadku generowania korekty pojawi się taki komunikat, wtedy trzeba zmienić cel złożenia na korektę i wybrać „Nowa wersja deklaracji za wybrany okres”.